グロース市場の主役?市場が成長予想の銘柄5選

グロース市場の主役?市場が成長予想の銘柄5選

投資情報部 鈴木 英之 栗本奈緒実

2025/06/12

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証グロース市場・スタンダード市場の中小型株を中心に、好業績が期待される銘柄や、投資家の皆様が気になる話題についてわかりやすくお伝えします。

新興株ウィークリー

※YouTubeに遷移します。

グロース市場の主役?市場が成長予想の銘柄5選

東京株式市場は堅調です。日経平均株価は5月中旬・下旬に続き、再び38,000円台を回復しています。米国では、経済の停滞を示す弱い指標の発表もありましたが、6/6(金)に発表された5月の雇用統計がまずまずの内容となり、テック株主導で戻り基調が続いています。日本株も米国株につられる形で値を戻しています。

とはいえ、日経平均株価もTOPIXも依然として年初来高値を回復していません。一方で、東証グロース市場指数は年初来高値の更新が続き、昨年末終値に対する上昇率は17%(6/10時点)に達しています。内需型の情報サービス銘柄が多く、トランプ関税の影響を受けにくいことで買い安心感が強まっています。東証グロース市場のPERは前期実績で163倍に対し、今期予想は38倍(6/9時点)で、市場全体として増益が予想されていることも、買い材料となっている可能性があります。

そこで今回の新興株ウィークリーでは、株価が堅調な東証グロース市場銘柄の中で、これまで成長を続け、今後も市場が成長を予想している、まさに市場をリードするような銘柄候補を抽出するため、以下のようなスクリーニングを行いました。

①東証グロース市場に上場

②時価総額100億円超

③過去20営業日の平均出来高2万株超

④予想純利益を公表しているアナリストが2名以上

⑤営業利益:前期1億円以上、前期まで3期連続10%以上の増益

⑥売上高:過去3期が前期比10%以上の増収

⑦今期・来期市場(Bloombergコンセンサス)予想売上高・営業利益10%以上の増収増益

⑧直近四半期(3ヵ月)売上高・営業利益10%以上の増収増益

⑨取引所または日証金による信用規制・注意喚起銘柄を除く

図表の銘柄は、上記条件をすべて満たしています。掲載は、来期市場予想営業増益率が大きい順です。

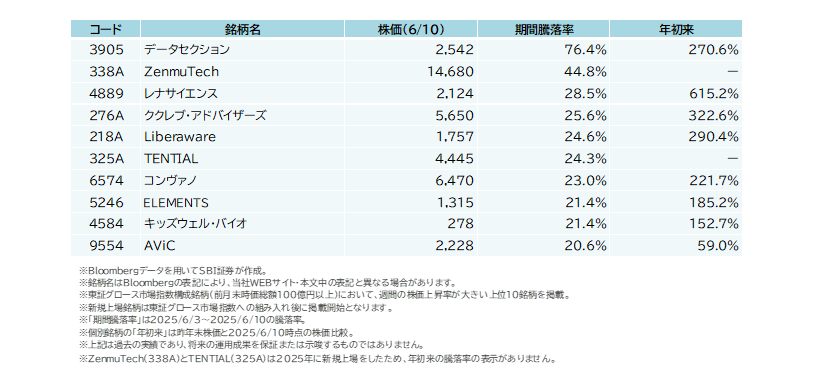

【参考】 6/3(火)~6/10(火)株価上昇が大きかった東証グロース市場指数構成銘柄

■図表 グロース市場の主役?市場が成長予想の銘柄5選

| コード | 銘柄名 | 株価 (6/9・円) |

今期市場予想営業増益率 | 来期市場予想営業増益率 |

| 9556 | INTLOOP | 6,050 | 38.5% | 57.0% |

| 4417 | グローバルセキュリティエキスパート | 3,345 | 39.3% | 37.8% |

| 5038 | eWeLL | 2,468 | 36.5% | 30.2% |

| 7320 | Solvvy | 3,320 | 19.2% | 28.5% |

| 7373 | アイドマ・ホールディングス | 2,013 | 23.0% | 23.6% |

- ※Bloombergデータ、会社発表データをもとにSBI証券が作成。市場予想はBloombergコンセンサス。

- ※INTLOOP(9556)は6/13(金)に決算発表を予定していますので、ご注意ください。

- ※Solvvy(7320)は6/26(木)を権利付最終売買日として1:2の株式分割を予定しています。

一部掲載銘柄を詳細に解説!

■グローバルセキュリティエキスパート (4417)~過去最高収益更新中。株主還元にも積極的

★日足チャート(1年)

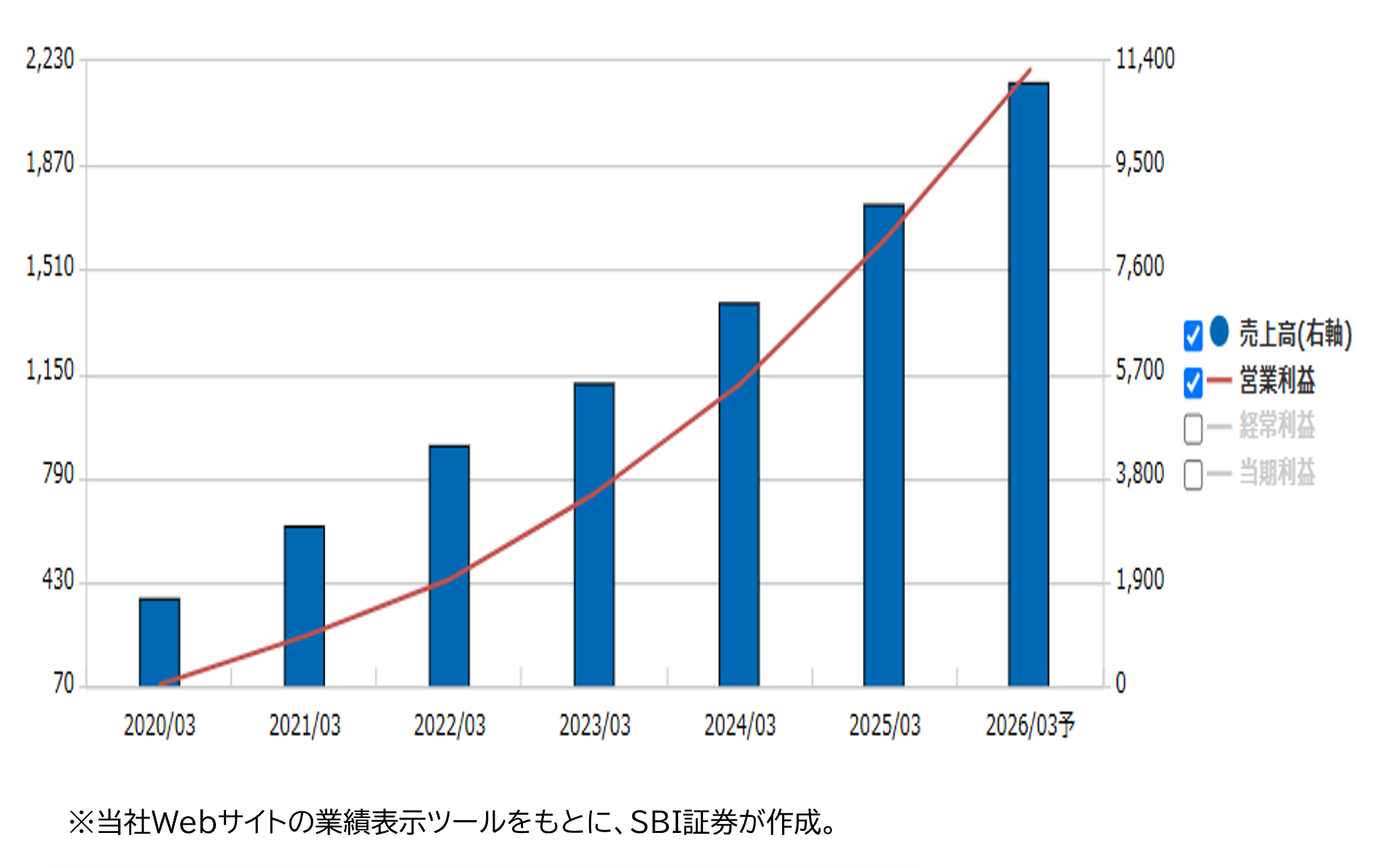

★業績推移(百万円)

■「サイバーセキュリティ教育カンパニー」を標榜

サイバーセキュリティに特化し、その教育に注力。大株主(24.9末時点)はビジネスブレイン太田昭和(保有比率39.7%)と兼松エレクトロニクス(非上場・20.3%)他となっています。1社を連結子会社化、2社を持分法適用会社とし、25.3期から連結決算(※)に移行しました。

※以下、前年度との比較は単独決算だった前年度との単純比較です。

25.3期より事業セグメントを再編し、売上構成比と事業内容は以下の通りです。

(1)サイバーセキュリティ事業(25.3期:売上高構成比70%)

準大手・中堅・中小企業向けにサイバーセキュリティ対策をワンストップで支援。コンサルティング、脆弱性診断、セキュリティソリューション導入・運用、セキュリティ訓練サービス等を提供しています。

(2)セキュリティ人材事業(同19%)

企業規模を限定せず、あらゆる企業のセキュリティ人材ニーズに応えます。

(3)セキュリティ教育事業(同11%)

IT企業、SIer向けにセキュリティ領域の教育を実施します。

■過去最高収益の更新を目指す

同社の売上高や利益は高い成長を続けています。19.3期から25.3期にかけては、売上高が13億円→88億円(年平均約38%成長)、営業利益が0.38億円→16.1億円(42倍)と拡大中。売上高営業利益率も同期間に3.0%→18.3%と向上しています。

会社資料によると、ネットワークセキュリティ市場は2018年度5,016億円から2024年度は7,894億円と年率7.9%のペースで成長していますが、同社の成長率(年38%)はそれを大きく上回っています。ITエンジニアがセキュリティのスキルを取得することがデファクトスタンダード(市場競争によって業界標準と認められた規格)となりつつあることに加え、中堅・中小企業の対策ニーズも飛躍的に高まっています。

4/30(水)に25.3期本決算を発表。売上高88億円(前年同期比25%増)、営業利益16.1億円(同45%増)と増収増益。全事業で増収・増益(売上総利益)を達成し、売上高、利益ともに過去最高額を更新。本社移転に伴う一時費用や、業容拡大に伴うコスト増を吸収しての大幅増益になりました。

※24.3期は単独決算であり、25.3期との比較は単純計算です。

25.3期は売上高110億円(前期比25%増)、営業利益22億円(同36%増)が会社計画です。市場(Bloombergコンセンサス)では、それらよりも若干多い水準を見込んでいるようです。

■株主還元にも前向き

25.3期より株主優待を実施。今後も毎年3月末時点で1年以上100株以上保有の株主にQuoカードを2,000円贈呈する方針です。また、5/29(木)を権利落日とし、1→2の株式分割を実施しています。

1株配当金については、配当性向を上昇させつつ、21年12月に新規上場した後、25.3期まで3期連続で増配を継続。また25.3期は初めて中間配当を実施し、上期20.85円、期末20.86円、年間41.71円(いずれも株式分割前)の配当を実施しました。26.3期の会社計画は現状では未定ですが、市場(Bloombergコンセンサス)では1株当たり29.43円(株式分割後)の予想です。

■eWeLL(5038)~在宅医療をDX。医療・介護人材が不足する「2025年問題」に対応。連続増収・増益基調

★日足チャート(1年)

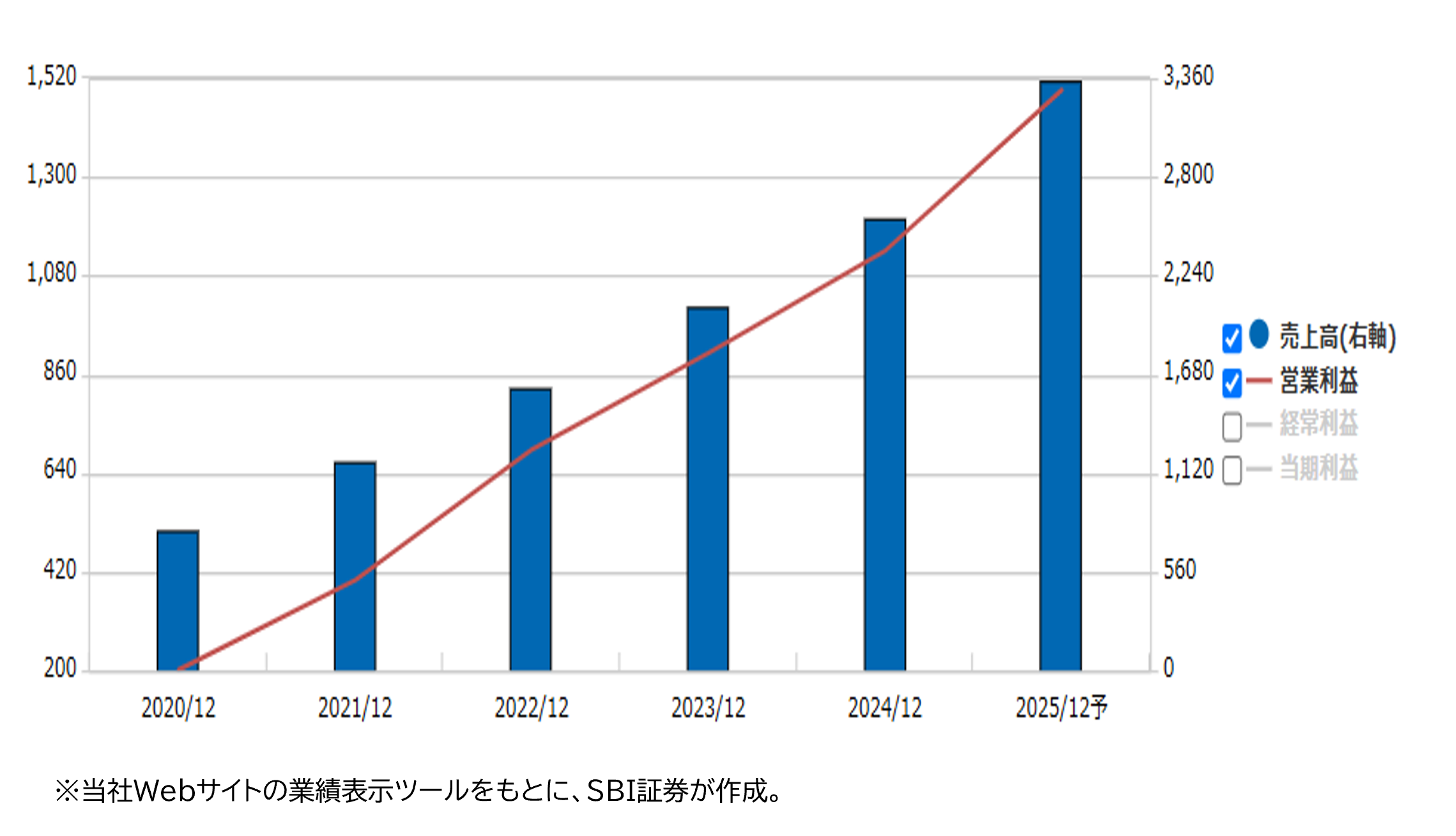

★業績推移(百万円)

■在宅医療をDXする会社

在宅医療をDX(デジタル化によってビジネスモデルを変革する取り組み)する会社です。「急性期医療」を経て、「慢性期医療」を担う中心的な存在が訪問看護です。しかし、訪問看護業務の多くは、看護師不足に加え、紙カルテによる手書きで行うなど、業務の非効率さが指摘されてきました。

主力製品であるクラウド型訪問看護専用電子カルテである「iBow(アイボウ)」は、訪問看護業務を効率化させ、ひとり当たりの訪問件数増加に寄与しています。また、専門性を要するレセプト(医療機関が保険者に出す診療明細報告書)を作成できるシステムも提供しています。なお、電子レセプトシステムのみを提供する他社はいますが、記録や情報共有なども可能な“訪問看護専門の業務支援システム”を提供しているのは同社ただ一社のようです( 2025 年 12 月期第1四半期 決算説明会 質疑応答(要旨)より)。

2025年は、日本の第一次ベビーブーム(1947年~49年)に生まれた人々(約800万人)がすべて75歳以上の後期高齢者になってきます。医療保険や、介護保険、生活保護など社会保障費の負担が増大することに加え、少子化の進展により医療や介護を担う人材は不足してくるとみられます。こうした「2025年問題」を背景に、訪問看護業務の効率化は避けて通れない課題で、当社製品への需要は増えそうです。

■3期連続で増収・増益、増配!

上場前の20.12期に経常・純損益が黒字転換した後、2022年に東証グロース市場に新規上場を果たしました。新規上場後、24.12期まで3期連続で増収、各利益項目の増益を達成し、増配を実施。今期(25.12期)も最高益を更新し、増配の見通し(会社計画)です。3月に発表した3カ年数値目標では、25.12期と26.12期の売上高・営業利益計画数値を、前回から上方修正しました。

生成AI機能追加よる単価向上にも取り組んでいます。2024年に「AI訪問看護計画」、本年1月からは「AI訪問看護報告」、いずれも法的必要書類の自動作成支援サービスをリリース。本年10月からは、現在テストリリース中の「AI訪問予定・ルート」が課金開始予定です。

25.12期1Qは、売上高7.5億円(前年同期比31%増)、営業利益3.7億円(同61%増)と堅調です。進捗に関しては、会社側は計画通りとコメントしています。2025年の株価推移は、グロース市場全体の下落が重しとなる場面もありましたが、回復局面で買われ、年初来騰落率は28%超に上ります。

代表者と役員で同社株を55%株式を保有しており、流動性の低さにやや課題がありそうです。株の出来高を増やす施策として、個人投資家向けへの情報発信強化やIRセミナーの実施のほかに、「資本政策等も検討してまいります。」と述べています。

重要事項 各種リスク等について

●本情報は、株式会社ネオトレード証券(以下、「当社」)が、株式会社SBI証券(以下、「SBI証券」)から、SBI証券が作成した情報の提供を受け、お客様に配信しております。

本情報に、取引判断・投資判断の参考となる情報が含まれている場合であっても、特定の投資戦略等を勧誘するものではありません。

取引・投資に関する最終決定は、お客様ご自身の判断と責任において行っていただきますようお願い申し上げます。

また、本情報は、信頼できると思われるもの、または信頼できる情報源から得たものですが、その正確性や完全性を保証するものではありません。

なお、本情報を無断で転用、複製、販売等することは固く禁じております。

本情報の内容に関するご質問・ご照会等にはお答えできませんので、あらかじめご了承いただきますようお願い申し上げます。

●国内株式等のお取引に関するリスク及び手数料等について

株式投資等は株価等の変動により、投資元本を割り込むおそれがあります。

また、信用取引は委託保証金の約3倍までのお取引ができるため、株価等の変動により委託保証金の額を上回る損失が生じるおそれがあります。

証券オンライントレードの取引手数料は各商品・各コースにより異なりますが、1注文ごとの手数料体系では、最低50円から最大880円までとなります。

1日約定代金合計額で変わる手数料体系では、100万円以下で無料、100万円超~150万円以下で880円、150万円超~200万円以下で1,100円、200万円超~300万円以下で1,540円、以降100万円単位超過ごとに295円ずつ加算され、上限はございません。ただし、強制決済の場合には約定代金×1.32%の手数料(最低手数料2,200円)が適用されます(いずれも税込)。

また、信用取引においては、手数料は無料ですが、買方金利、貸株料、品貸料(逆日歩)、信用取引管理料(事務管理費)等の諸費用が必要です。

信用取引の委託保証金は売買代金の30%以上かつ30万円以上の額が必要です。

実際のお取引に際しては、契約締結前交付書面および当社ホームページ等をよくお読みになり、お取引の仕組み、ルール等を十分ご理解の上、お客様ご自身の判断と責任において行っていただきますようお願いいたします。