2025年度下期に活躍期待の中小型株5選

2025年度下期に活躍期待の中小型株5選

投資情報部 栗本奈緒実 鈴木英之

2025/10/02

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証グロース市場・スタンダード市場の中小型株を中心に、好業績が期待される銘柄や、投資家の皆様が気になる話題についてわかりやすくお伝えします。

新興株ウィークリー

※YouTubeに遷移します。

2025年度下期に活躍期待の中小型株5選

2025年度の上期(2025/4~9)は9/25(木)に日経平均株価が終値ベースで過去最高値を更新するなど、主力大型株が上昇のけん引役となりました。株式市場全般は米関税政策により一時的に下落した場面もありました。その後、関税交渉の進展や、想定より円安が続いたことなどが上昇に寄与しました。

一方で中小型株も堅調で、東証スタンダード指数と東証グロース指数は半年(2025/3/31〜2025/9/26)でのパフォーマンスはともに18%でした。市場全体として強い上期だったと言えそうです。

もっとも、足元では過熱感を指摘する声も増えています。

そこで今回の「新興株ウィークリー」では、成長性を備えつつ、過度な割高感がない銘柄を抽出するため、以下のスクリーニングを行いました。

条件は以下の通りです。

・時価総額が100億円以上

・売買高移動平均(25日)が2万株以上

・株価騰落率(2025/3/31~2025/9/26)が0~18%→同期間の東証グロース市場指数と東証スタンダード市場指数の騰落率が18%なので

・今期3Qまで決算発表済み企業は除く→上方修正のサプライズが少ない

・今期会社予想の売上高が前期比5%以上増収

・PEGレシオが2倍以下(予想EPSは前々期、前期、今期を使用。前々期、前期は通期決算発表直前、今期は9/22時点)

・東証業種で、銀行業、証券・商品先物、その他金融は除く

・取引所または日証金、当社による信用規制・注意喚起銘柄を除く

掲載は、株価騰落率(2025/3/31~2025/9/26)が小さい順です。

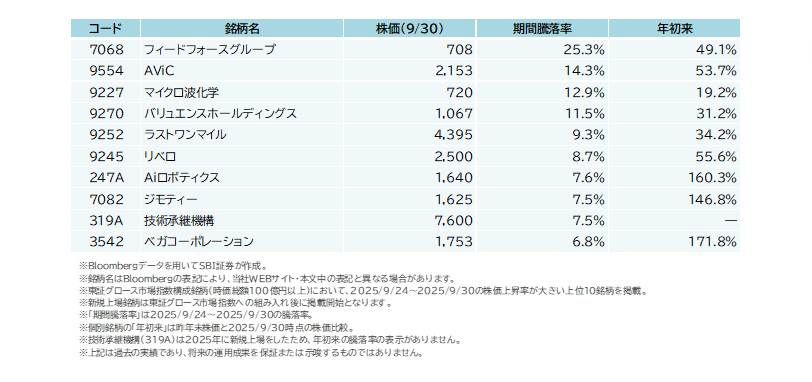

【参考】 9/24(水)~9/30(火)で株価上昇が大きかった東証グロース市場指数構成銘柄

【銘柄一覧】2025年度下期に活躍期待の中小型株5選

| コード | 銘柄名 | 株価 【9/26・円】 |

株価騰落率 (3/31~9/26) |

今期会社予想 増収率 |

| 4431 | スマレジ | 2,983 | 5.5% | 25.2% |

| 7047 | ポート | 1,930 | 5.6% | 27.5% |

| 5244 | jig.jp | 287 | 9.5% | 10.2% |

| 2469 | ヒビノ | 2,796 | 16.7% | 11.8% |

| 2418 | ツカダ・グローバルホールディング | 701 | 17.2% | 11.7% |

- ※会社発表データ、Quick Workstation Astra ManagerデータをもとにSBI証券が作成

一部掲載銘柄を詳細に解説!

jig.jp(5244)~ライブ配信プラットフォーム「ふわっち」を運営。「Vision Pro」向けアプリも

★日足チャート(1年)

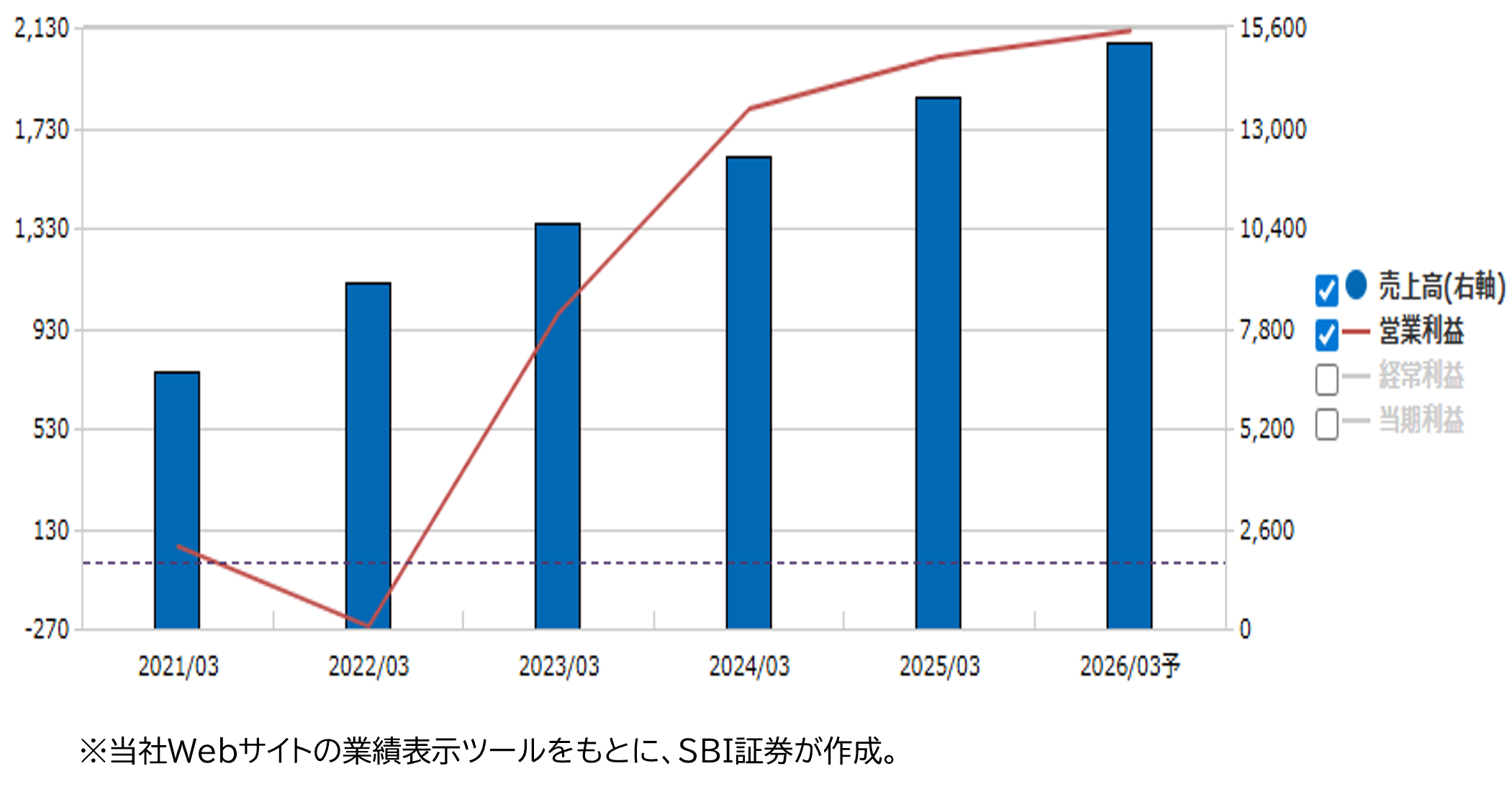

★業績推移(百万円)

■ライブ配信プラットフォーム「ふわっち」を運営

ライブ配信プラットフォーム「ふわっち」を運営。「ふわっち」は誰でも簡単にライブの視聴・配信を行うことができるサービスです。

ライブ配信では、基本的に無料で視聴やコメント投稿ができます。同社の収益源は、視聴者が購入する有料アイテム(いわゆる投げ銭)であり、全売上高の99%を占めます(25.3期)。有料アイテムの収益は配信者にも還元され、配信者のランキング順位上昇などの応援につながります。

■30~50歳台、アマチュア向けがメイン。年齢層高く平均課金額の推移は堅調

ライブ配信業界は、サービスごとの傾向があります。

アイドル層向けとは異なり、「ふわっち」の配信者は、アマチュア向けの雑談などが多い傾向です。

また、大きな特徴は年齢層が比較的高い点です。他社のメインユーザーは10~20歳台の若年層であるのに対し、同社のメインユーザーは30~50歳台です。生産年齢の中心世代で若年層より平均的に賃金も多く、1人当たりの平均課金額が増加に寄与している格好です。

■米アップルの「Vision Pro」向けアプリをリリース。XR領域への布石か?

祖業はフィーチャーフォン(ガラケー)向けサービスでしたが、時代の潮流に合わせ、フリマアプリやVTuber関連など多様なサービスを提供してきました。現在のライブ配信市場は、成長が見越されているものの、成長鈍化の兆しが指摘されています。

長期的な株高材料として、成長の柱となる新事業が欠かせないと考えられます。

そのような中、2023年Vison Pro※向けアプリ「Mathquat」をリリース。現状、Vision Proは一般的になったとは言い難い状態ですが、向こう数年での廉価版の販売が市場でささやかれています。※MR(複合現実)向けヘッドセット

市場や株主に対し、黎明期であるXR領域に参入したことへのアピールを行った面があったと見られます。

■収益性の向上を維持できるかが当面の鍵?

前期3Q(24.10-12月期)から、収益性の悪化に加え、中小型のグロース株市場全般に向かい風が吹き、株価推移は軟調となりました。新規事業での人件費等で費用がかさみました。

年度後半の株価回復では、収益性の向上が鍵となると考えられます。足元の四半期ごとの売上高営業利益率は、16%(25/3期2Q・3か月)→12%(同3Q)→13%(同4Q)→15%(26/3期1Q)と推移しており、今後も維持できるか注目が集まっています。

ヒビノ (2469)~音響・映像のエンターテイメントを支える。アリーナ新設・コンサート増加が追い風

★日足チャート(1年)

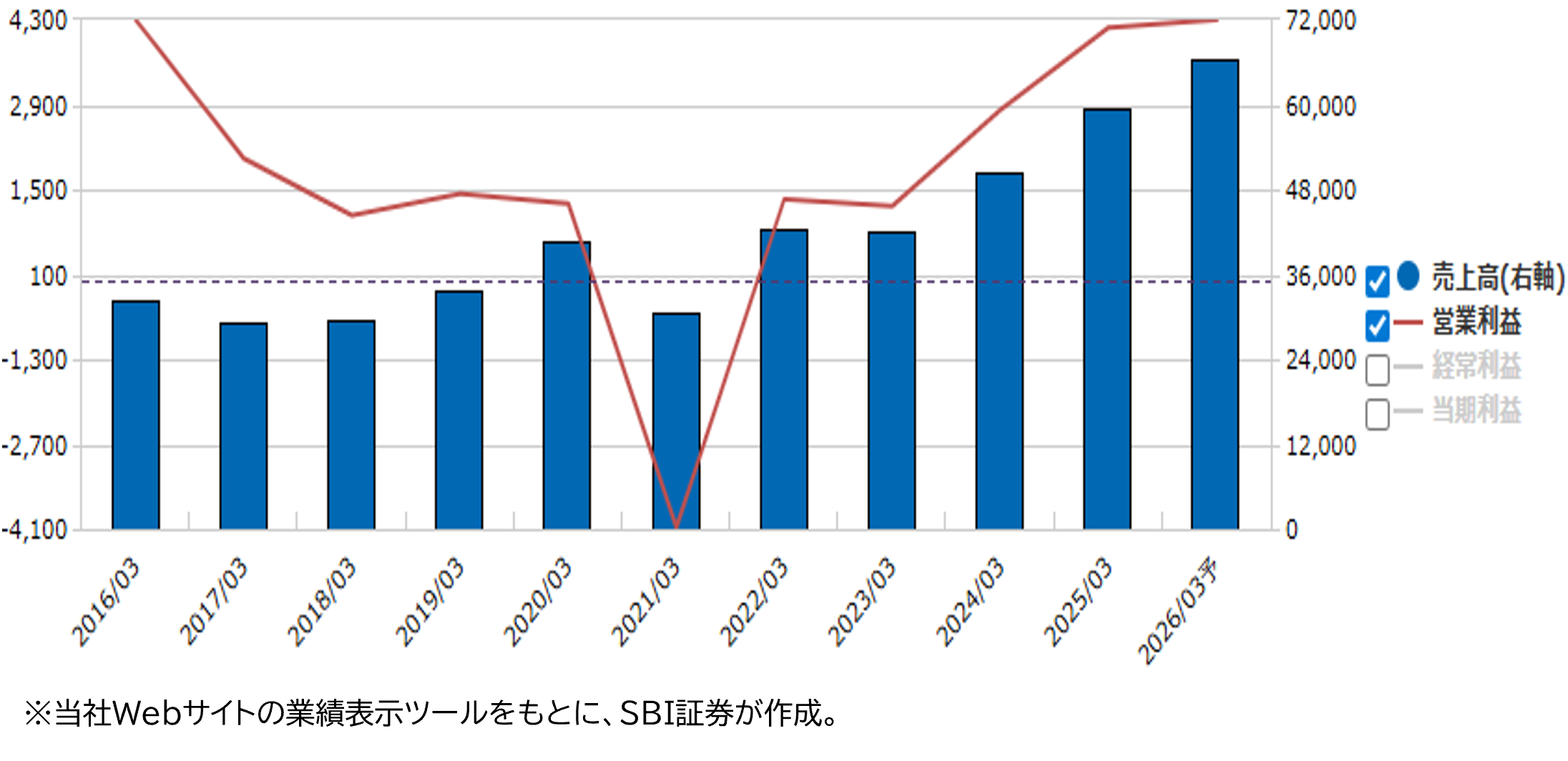

★業績推移(百万円)

■音響・映像のエンターテイメントを支える

音響と映像の分野で販売・施工・サービスを行っています。

※カッコ内は25.3期の売上構成比(左)、営業利益構成比(右・対消去前営業利益)です。

①販売施工事業(51%、35%)

映像・音響・照明機器、LEDディスプレイ・システム等を調達し、放送局、スタジオ、ホール・アリーナ等の施設、コンサート・イベントサービス会社向けに販売しています。

②建築音響施工事業(18%、17%)

音楽・放送・スタジオ、ホールなどにおいて音空間の設計・施工を行います。製造業の音に対する研究支援や航空機・鉄道・道路・工場等の騒音対策も請け負います。

③コンサート・イベントサービス事業(29%、41%)

大規模コンサートを中心に、音響や映像の企画・立案や運営、コンサルティングを行っています。昨年はYOASOBIのコンサートツアーで、次世代LEDディスプレイ・システムが採用されました。楽曲の持つ世界観とリンクした3Dコンテンツに入り込むかのような、新たな没入体験を提供し話題を呼びました。

■アリーナ新設やコンサート増加の追い風が吹いている

当社事業にとっては、(1)スタジアム・アリーナの新設・建替構想や、(2)コンサート・ビッグイベントの開催増加等が追い風になります。

(1)については2025年1月時点で、スタジアム34件、アリーナ45件の新設・建替構想が進行中です(スポーツ庁「スタジアム・アリーナの新設・建替構想の現状」)。本格的なピークはこれからで、100億円以上のコストを必要とする施設も多数あるもようです。

(2)については、200名以上の音響エンジニアがおり、担当アーティスト数は596組に上ります(25.3期)。K-POPアーティストや国内有名アーティストのコンサート演出を手掛けており、主要コンサート会場の担当率は44%に達しています(同)。当社が請け負うライブ・エンターテイメントは2024年の市場規模が前年比10.9%増の7,605億円(ぴあ総研調査)と過去最高を記録しました。2030年には8,700億円まで拡大する見込みとなっています。

■26.3期は業績予想を上方修正。株価は保ち合い放れ?

強い競争力を有する当社ですが、新型コロナ流行でコンサートやイベントが消滅状態になった21.3期には24億円超の最終赤字計上に追い込まれました。しかしその後は回復に転じ、24.3期および25.3期は連続で増収・最終増益になりました。

26.3期1Q(25.4~6月期)は業績拡大傾向が継続し、売上高138億円(前年同期比18%増)、営業利益8億円(同271%増)と大幅増収増益でした。M&Aに伴う新規連結効果に加え、大阪・関西万博の活況やコンサート・イベント市場の活況が追い風になりました。

1Q業績が会社予想を上回ったことから、同社は26.3通期の業績予想を以下の通り上方修正しました。

売上高 660億円→665億円(前期比11%増)

営業利益 42億円→43億円(同3%増)

純利益 23.5億円→24.5億円(同42%増)

株価は8/26(火)の高値2,790円を上回りつつあり、保ち合い放れの様相を呈しています。当面は年初来高値3,180円がターゲットとみられます。事業環境に追い風が目立つ中、予想PERは11.3倍で、ROE15%を考えれば割安感も漂っているとみられます。

重要事項 各種リスク等について

●本情報は、株式会社ネオトレード証券(以下、「当社」)が、株式会社SBI証券(以下、「SBI証券」)から、SBI証券が作成した情報の提供を受け、お客様に配信しております。

本情報に、取引判断・投資判断の参考となる情報が含まれている場合であっても、特定の投資戦略等を勧誘するものではありません。

取引・投資に関する最終決定は、お客様ご自身の判断と責任において行っていただきますようお願い申し上げます。

また、本情報は、信頼できると思われるもの、または信頼できる情報源から得たものですが、その正確性や完全性を保証するものではありません。

なお、本情報を無断で転用、複製、販売等することは固く禁じております。

本情報の内容に関するご質問・ご照会等にはお答えできませんので、あらかじめご了承いただきますようお願い申し上げます。

●国内株式等のお取引に関するリスク及び手数料等について

株式投資等は株価等の変動により、投資元本を割り込むおそれがあります。

また、信用取引は委託保証金の約3倍までのお取引ができるため、株価等の変動により委託保証金の額を上回る損失が生じるおそれがあります。

証券オンライントレードの取引手数料は各商品・各コースにより異なりますが、1注文ごとの手数料体系では、最低50円から最大880円までとなります。

1日約定代金合計額で変わる手数料体系では、100万円以下で無料、100万円超~150万円以下で880円、150万円超~200万円以下で1,100円、200万円超~300万円以下で1,540円、以降100万円単位超過ごとに295円ずつ加算され、上限はございません。ただし、強制決済の場合には約定代金×1.32%の手数料(最低手数料2,200円)が適用されます(いずれも税込)。

また、信用取引においては、手数料は無料ですが、買方金利、貸株料、品貸料(逆日歩)、信用取引管理料(事務管理費)等の諸費用が必要です。

信用取引の委託保証金は売買代金の30%以上かつ30万円以上の額が必要です。

実際のお取引に際しては、契約締結前交付書面および当社ホームページ等をよくお読みになり、お取引の仕組み、ルール等を十分ご理解の上、お客様ご自身の判断と責任において行っていただきますようお願いいたします。